上世纪70年代,在石油危机和高油价的影响下,能源市场未来走势预测模拟得到了积极的发展。当时,除了国家预测外,出现了最早的全球性预测,预测中讨论的焦点是经济和能源的相互依存问题。如今,成熟的能源预测已经成为制定能源规划和能源政策的重要依据,全球能源长期预测更是国际能源战略研究的基础,对能源政策、经济发展、技术进步具有重要的导向作用。

各类能源机构每年都会按照各自的预测模型体系发布全球能源展望报告。展望报告在分析全球经济走势的基础上,对中长期全球能源市场趋势进行判断。科学的预测不仅可以预见未来,还会影响全球能源的发展走势。对于包括政府机关、能源企业和油气公司、研究机构、专家、投资商等在内的广大读者群来说,能源展望最大的价值在于可以作为其决策的依据。对比分析这些能源展望报告对理解能源市场的发展趋势有着重要作用。

一、近期各类机构发布的全球能源展望报告

从事全球能源发展预测的机构有很多,国际上有诸如国际能源署、欧佩克等政府间组织,各国国内有诸如美国能源信息署、日本能源经济研究所等权威能源机构,此外还有BP、埃克森美孚等大型能源公司,伍德麦肯兹等知名能源咨询公司。这些机构长期从事能源统计与展望工作,发布的能源展望报告具有较高知名度和影响力。

●国际能源署《世界能源展望》

国际能源署(IEA)是经合组织(OECD)为应对能源危机于1974年11月设立的政府间组织,致力于预防石油供给的异动,同时亦提供国际石油市场及其他能源领域的统计情报。《世界能源展望(World Energy Outlook)》是IEA分析国际能源趋势与能源发展重点问题的年度旗舰报告,也是全球能源领域最具影响力的展望报告之一。每年的报告都会以附录形式列出各地区、各类型能源发展前景,并提供详细的预测数据。报告中的大量信息与预测数据被视为能源领域的权威资料。2017年11月,IEA发布最新版的能源展望报告——《World Energy Outlook 2017》,对2040年前全球能源需求和供应预测进行全面更新。

●欧佩克《世界石油展望》

欧佩克(OPEC)自2007年开始发布能源展望报告,重点预测全球石油行业的发展情况。OPEC每年发布的《世界石油展望(World Oil Outlook)》结构统一,主要包括两部分内容,第一部分分析全球原油供需情况,包括世界原油发展趋势、不同地区原油需求形势分析、液体燃料供应分析以及原油上游产业面临的挑战等,第二部分分析原油下游产业,包括化工产品需求、全球短期炼化产能、全球长期炼化产能、下游投资需求,以及原油下游产业面临的挑战等。2017年10月,OPEC公布了最新的年度能源展望报告——《World Oil Outlook 2017》。

●美国能源信息署《国际能源展望》

美国能源信息署(EIA)隶属于美国能源部,是美国能源统计与信息发布机构,其研究内容及成果形态是美国能源数据及分析预测的主要信息来源。EIA年度能源展望报告《国际能源展望(International Energy Outlook)》主要内容包括全球分地区、分部门、分品种的能源需求及供应预测,石油价格预测,与能源相关的二氧化碳排放预测等,其中对油气价格的分析预测是其区别于其他机构能源预测的亮点。2017年9月,EIA发布《International Energy Outlook 2017》,对未来国际油价的走势、石油天然气的生产及消费等做出了最新预测。2017年展望也是EIA将预测数据更新至2050年的第一个版本。

●日本能源经济研究所《亚洲/世界能源展望》

日本能源经济研究所(IEEJ)是日本国内有关日本和亚洲能源相关问题的研究机构,致力于从全球角度考虑日本和亚洲的能源经济问题并提出政策建议方案,负责为日本政府制定能源政策提供能源基础数据和信息。IEEJ发布的《亚洲/世界能源展望(Asia/World Energy Outlook)》系列报告对亚洲和世界能源供需情况进行展望研究。2017年10月IEEJ最新发布的《IEEJ Outlook 2018》是全球能源及环境等相关领域面向2050年的最新预测与展望。

●俄罗斯科学院能源研究所《全球和俄罗斯能源发展展望》

俄罗斯科学院能源研究所(ERI RAS)是俄罗斯国内从事能源政策基础研究和应用研究的大型科研中心,此外,该机构还发布俄罗斯、独联体国家以及全球能源市场发展预测和展望。2016年11月,ERI RAS发布了最新的《全球和俄罗斯能源发展展望(Global and Russian Energy Outlook)》。该展望时隔两年再度更新,将全球能源价格下跌、国家和地区对外政策变化等事件纳入预测的考虑因素之中。

●BP公司《BP世界能源展望》

作为一家以石油、天然气业务为主的全球化能源企业,BP掌握着全球能源市场的最新数据,并以此开展一系列关于能源统计分析和能源展望方面的研究。《BP世界能源展望(BP Energy Outlook)》是BP公司自2011年起每年出品的重要行业报告之一。报告格式基本保持统一,首先是一次能源概述,然后是各类能源详述,最后阐述关键问题、关键不确定因素,以及对2035年之后的一些判断。2017年1月,《BP Energy Outlook – 2017 edition》在伦敦首发。该报告基于对政策、技术和经济未来变化的假设和判断,揭示未来20年内可能影响全球能源市场的关键趋势和因素。

●埃克森美孚公司《2040年全球能源展望》

埃克森美孚公司(ExxonMobil)从21世纪初开始全球中长期能源展望方面的研究,并于2006年开始发布面向2030年的全球能源展望报告。2011年末,ExxonMobil将展望期拓展到2040年,此后逐年更新基年到2040年的能源展望数据,每年的报告题目均为《2040年全球能源展望(The Outlook for Energy: A View to 2040)》。报告分析不同领域的能源发展情况,内容包括全球主要国家和地区分部门、分品种的能源需求及供应,电力装机及结构,能源排放等相关信息。目前报告已更新至《2017 Outlook for Energy: A View to 2040》。

●中国石油经济技术研究院《2050年世界与中国能源展望》和国网能源研究院《全球能源分析与展望》

中国石油经济技术研究院(CNPC ETRI)和国网能源研究院(SGERI)都是从2016年开始首次发布全球能源展望报告,两个机构发布的展望报告分别是《2050年世界与中国能源展望》和《全球能源分析与展望》。

中国石油经济技术研究院发布的展望报告主要从经济与人口、一次能源、石油、天然气、煤炭、电力6个方面介绍未来能源发展情况。对非常规油气方面的研究以及多情景对比是该报告的亮点。2017年8月,中国石油经济技术研究院举行了2017版《2050年世界与中国能源展望》发布会。

国网能源研究院发布的展望报告主要包括全球分地区、分部门、分品种的能源供应及需求,电力需求及供应,新能源装机及发电,能源相关排放等情况。对储能、微网、电动汽车以及电能替代等方面的专题研究是该报告的重要亮点。2017年8月,国网能源研究院发布了2017版《全球能源分析与展望》的研究成果。

●彭博新能源财经《新能源展望》

彭博新能源财经(BNEF)自2004年成立以来一直专注于全球清洁能源和碳市场的资讯和研究服务。《新能源展望(New Energy Outlook)》是BNEF每年对世界能源及电力行业做出的市场长期预测报告,是新能源市场一份较受关注的展望报告。与IEA的《World Energy Outlook》和EIA的《International Energy Outlook》相比,BNEF的《New Energy Outlook》亮点在于对储能及其他灵活性技术进行预测。2017年7月,BNEF发布了最新的新能源展望报告《New Energy Outlook 2017》。

●伍德麦肯兹等国际能源咨询公司的不定期展望报告

伍德麦肯兹(Wood Mackenzie)每年都会将全球大宗商品趋势分析与IEA、BP、Exxon Mobil所发布的类似分析进行对比,并根据市场需求不定期推出短期或中长期的全球能源展望报告,但这些报告主要是根据客户实际要求而推出的定制报告,每份报告有各自关注的重点领域,并未形成全面的系列报告。如2017年5月Wood Mackenzie发布的《可再生能源是否将成为石油巨头们的重要目标(Could renewables be the Majors' next big thing?)》就是一份预测大型石油公司可再生能源投资前景的专题展望报告。

二、全球主要能源展望报告综合对比

(一)预测内容比较

对比近期各类机构发布的全球能源展望报告,不妨从展望报告内容、预测项目、报告特色和展望期限的相同点和不同点开始。

——从报告内容来看,一类以IEA展望为代表,报告篇幅较长,内容详尽,不仅详细列出了情景参数和政策依据,而且提供了预测期内所有地区和所有能源品种在各种情景下的预测结果;另一类以BP展望为代表,报告内容精炼,观点突出,大多数结论以图表形式展示,未完全公布所有具体的预测数据。

——从预测项目来看,各报告的预测项目重点多集中在石油、天然气等化石能源领域。BP和ExxonMobil预测的项目较全面,从世界经济发展趋势到化石能源分析及未来汽车保有量等项目均有包括;EIA、OPEC等机构预测的项目相对较少,报告内容仅集中在具体能源的发展分析上,而与能源相关的其他问题预测在报告中没有过多体现。

——从报告特色来看,IEA详细分析了各种预测对能源行业、能源投资、能源安全和环境产生的影响;OPEC展望重点在于分析全球石油行业的发展情况;EIA展望中有对油气价格的预测;BP展望专门讨论了关键不确定因素,并特别添加了对以往展望的主要修正;中国石油经济技术研究院展望中有对非常规油气的研究;国网能源研究院展望中有对储能、微网、电动汽车以及电能替代等的专题研究;BNEF展望有对储能及其他灵活性技术的预测。

——从展望期来看,最近发布的能源展望报告中,BP的预测面向2035年;IEA、OPEC、EIA、ERI RAS、ExxonMobil的预测面向2040年;IEEJ、中国石油经济技术研究院、国网能源研究院则预测了到2050年的全球能源发展情况。

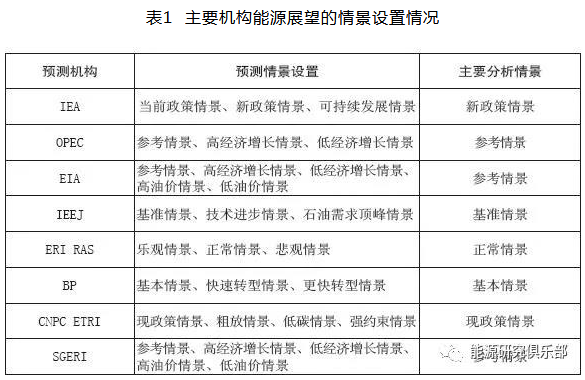

(二)预测情景设置

能源发展会受到很多不确定因素的影响,任何一个因素都可能使实际数据与预测数据产生偏差。因此,许多预测模型都具备情景分析的特点。所谓情景分析,不是对未来趋势简单的预言或者最好的判断,而是对能源或气候政策、宏观经济环境、能源价格、技术等系统参数发生改变的各种情况的模拟。展望报告中的预测值多是基于特定情景假设下的分析结果,不同情景下能源市场将沿不同方向发展。可以说,多种情景的设置是对展望报告的补充与完善,而情景设置差异则体现了各大机构不同的分析视角和关注重点。当然,各展望报告都会选择某种情景进行主要分析和预测,不同的是,有的展望会同时列出其他情景下的预测数据作为对比和参考(如IEA展望),而有的展望将分析和预测的大多数内容只放在了最可能出现的基准情景上(如BP展望)。

IEA是经合组织国家政府间能源事务协调机构,欧盟国家在该机构具有较大的话语权。欧盟致力于通过发展新能源应对气候变化,因此IEA的能源预测特别关注全球气候变化和可持续性发展。IEA 2016年展望设有三个情景:当前政策情景、新政策情景和450ppm情景。当前政策情景,即各国能源政策保持现状不变;新政策情景,指世界各国已制定的政策、承诺和计划基本得到贯彻情况下的预测方案;450ppm情景,即大气中温室气体浓度控制在450ppm以下,全球平均气温升高幅度控制在2℃以内。可持续发展情景是IEA 2017年展望中引入的一个重要的新情景,该情景是指按照国际社会制定的可持续发展议案,应对气候变化,改善空气质量,实现安全经济可持续的现代能源普及化。IEA认为,能源政策不可能长期不变,因此,从2010年开始,IEA就将政策适度推广的新政策情景作为主要分析情景。

美国认为影响未来能源需求的关键因素是经济增长速度和石油价格,EIA展望中设置了参考情景、高经济增长情景、低经济增长情景、高油价情景、低油价情景等五种预测情景。参考情景是指当前技术进步、经济发展和人口增长趋势保持不变的情况。高经济增长情景和低经济增长情景假设2015~2040年间全球GDP年均增速分别为3.3%和2.7%。2040年北海布伦特原油价格在低油价情景中被设定为43美元/桶,而在参考情景和高油价情景中分别为109美元/桶和226美元/桶。参考情景是EIA展望的主要分析情景。

与EIA相似,OPEC的展望中也引入了参考情景、高经济增长情景、低经济增长情景,其中参考情景为主要分析情景。OPEC的高经济增长情景和低经济增长情景分别假设到2040年的全球GDP年均增速为3.6%和3.3%。

日本国内能源资源匮乏,因此尤其重视能源科技发展,并且在以技术进步提高能效方面具有绝对优势。IEEJ十分看重技术进步对能源发展的影响因素,在最新的展望中设置了基准情景、技术进步情景和石油需求顶峰情景。基准情景以当前的能源和环境政策为背景,以延续至今的趋势为依据。技术进步情景是指先进技术得到最大限度应用时的情景。石油需求顶峰情景,即认为石油消费将在2030年左右达到顶峰,然后转为减少。IEEJ以基准情景为主要分析情景。

俄罗斯能源行业饱受油价低迷和西方制裁的双重压力。ERI RAS在最新的2016版展望中设置了一系列不同于此前2013和2014版本的全新预测情景:乐观情景、正常情景和悲观情景。乐观情景是指不存在消极事件的情况下燃料动力综合体的发展情况,正常情景是指一切照旧的情况下能源领域发展变化的轨迹,悲观情景是指经济、政治、技术等限制因素共同起作用的情况下会带来的变化。正常情景是ERI RAS的主要分析情景。

BP展望除了主要分析的基本情景外,还简单讨论了快速转型情景和更快转型情景。快速转型情景假定一系列现有政策机制较基本情景更为严格,更快转型情景展示的排放轨迹与国际能源署450ppm情景相吻合。

中国石油经济技术研究院的展望主要分析现政策情景,另设有粗放情景、低碳情景和强约束情景。

国网能源研究院的展望中设有自主减排情景(各国兑现减排承诺),高需求情景(能源需求较快增长,能源供应加快向可再生能源转型)和高能效情景(各国高度重视能效管理,能源低碳转型加快,可实现二氧化碳减排目标)。

(三)预测准确性评估

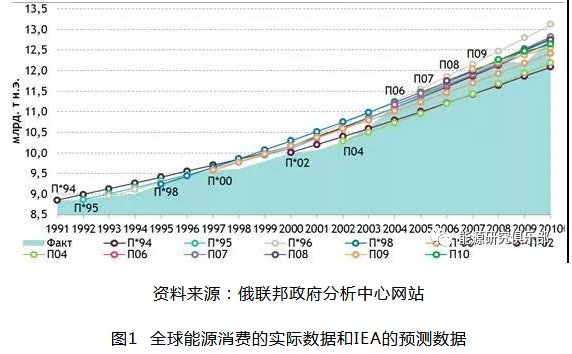

为了评估展望报告结论的准确性,需要关注具体的预测数据。在各类机构发布的全球能源展望报告中,IEA的数据预测历史最长、预测结果影响范围最广。IEA 20多年来的长期预测是业内最权威的预测之一。以IEA对全球一次能源消费的预测为例。鉴于在以往大多数预测展望中,当前政策情景都是最常规的情景,并且全球能源目前仍沿惯性轨道发展,这里选择能源政策尚未改变的当前政策情景来分析,用以评估IEA预测的准确性。

根据2000年以后一次能源消费统计方法的变化(将传统的生物质能源也纳入了一次能源的范围),上世纪90年代IEA的预测数据也都进行了相应的修正。对比全球能源消费的实际数据和IEA的预测数据后不难发现,在过去的20余年间,IEA预测的准确性颇高(见图1)。

上图中,具体年份相对误差的平均值为2.05亿吨石油当量,或2%左右,最大值为6.76亿吨石油当量,或不超过5%。如果不经修正,上世纪90年代IEA的预测数据误差会较大,这并不是IEA统计模型准确性的问题,而是一次能源消费统计核算的特点所致。

到目前为止,在IEA所有公开的能源预测中,1994年预测近乎完全实现。根据该版本的预测,2010年全球能源消费应为128.46亿吨石油当量,当年的实际消费量为127.65吨石油当量,也就是说,20年前的预测误差仅为8100万吨石油当量,或0.6%。整体而言,IEA的预测数据较为温和,一般处于所有机构预测数的中间值,并且与实际统计数据较为接近。

三、全球主要能源展望报告总体结论

由于情景设置的依据和标准不同,各机构的展望数据往往无法进行直接对比,但各展望报告中主要分析情景的结论基本可以反映各机构对未来能源走势的整体判断。从这个意义上讲,综合不同机构主要分析情景中对能源走势相同或相似的判断,可以帮助我们把握未来能源的发展方向。

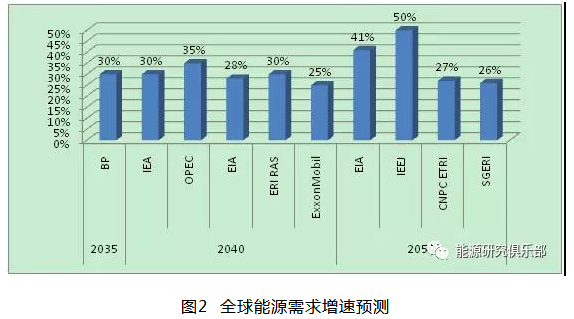

(一)全球能源需求增速

BP预计,未来20年世界经济将增长近一倍,到2035年,世界人口预计增加约15亿,全球能源消费增长约30%,几乎所有新增能源需求都来自新兴经济体,其中中国和印度贡献了超过一半的增长。经合组织内部的能源需求几乎无增长。全球能源强度在上述展望期内的年均降速为2%,比1965年以来的任何20年的平均降速都更快。

IEA预计,到2040年,全球人口将增加到90亿以上,全球经济年均增速将达到3.4%,相比过去,全球能源需求增速将放缓,但从现在到2040年间,依然会增加30%,这相当于在如今全球能源需求的基础上再增加一个中国和印度的消费量。2040年,印度在全球能源消费中的占比将升至11%,这一数值虽然不及其18%的全球人口占比预期,但印度对需求增长量贡献最大,在需求增量中的占比接近30%。东南亚是全球能源行业中另一增长巨擘。总体而言,亚洲发展中国家占全球能源需求增长的三分之二,其余增长主要来自中东、非洲和拉丁美洲,欧洲国家能源需求预计将减少10%。

OPEC认为,2016~2040年,全球经济将维持年均3.5%的增速,到2040年,全球人口预计将达到91亿,较2015年增加18亿,全球能源需求将增加35%。欧洲经合组织国家能源需求在2015~2040年间预计会有1.1%的小幅下降。对全球一次能源消费增量的贡献主要来自中国和印度,到2040年中印两国的能源需求量几乎相等。

EIA数据显示,到2040年,全球能源消耗将增长28%,印度和中国将领跑全球能源需求增长,欧洲经合组织国家能源需求将在2015年基础上增长9%,北美洲国家一次能源消费增长6%,届时,印度还无法超越中国能源需求增长量世界第一的位置。

ERI RAS认为,2040年世界人口将达到91亿,如果GDP年均增速按照2010~2020年3.3%、2020~2030年2.9%~3%、2030~2040年2.4%~2.5%来计算,2040年全球一次能源需求将比2013年增长30%左右。

ExxonMobil预计,到2040年,世界人口将增至91亿,全球GDP总量将翻一番,全球能源需求将增长25%,大体相当于目前北美洲和拉丁美洲用能总和,其中中国和印度能源需求增长占45%。因世界各经济体能效提高对控制能源需求作用重大,经合组织国家对能源的需求到2040年仍可基本保持不变,非经合组织国家因经济发展快,并有新的能源来源,同期能源需求预计会增长40%。

根据IEEJ的报告,到2050年全球人口增加30%,经济增长1.5倍,能源消费增长50%。能源强度通过推进节能实现年均降低1.6%,到2050年仅为现在的56%。展望期内能源消费增量约为6142Mtoe(百万吨油当量),相当于每年增加一个英国的消费量。经合组织国家今后35年能源消费相比现在会有所减少。非经合组织国家中,中印两国以及东盟的能源消费增长将最为显著,中东、北非以及撒哈拉以南非洲能源消费也将大幅增加。

中国石油经济技术研究院和国网能源研究院认为,未来全球一次能源需求平稳增长、增速放缓,按照两个机构的统计数据,到2050年全球能源需求较2015年将分别增加27%和26%。

如图2所示,BP面向2035年的展望预测能源需求增速为30%,而关于2040年全球能源需求的增长幅度,各机构主要分析情景下的预测值分布在25%~35%的范围区间,其中OPEC的预测更加乐观,ExxonMobil的预测相对保守,ERI RAS、IEA、EIA的预测较为接近,但IEA和EIA关于发达国家和发展中国家能源需求变化方向的预测分歧较大。EIA对非洲、中东和拉丁美洲2040年前一次能源需求年均增速的预期比IEA低0.3~0.6个百分点,EIA对北美洲能源需求的预期比IEA高4%,EIA认为欧洲经合组织国家能源需求将增长9%,IEA则预计欧洲国家能源需求会减少10%。

关于2040年以后的全球能源需求情况,几个机构的预测数据差距拉大,毕竟,2040~2050年间能源领域不确定因素显著增多,不同的经济、政策和技术环境对能源需求影响巨大。但有一点较为确定,未来20年间,以中国、印度为代表的新兴经济体将是能源需求增长的主要因素。在人口和经济增长的大背景下,中东和非洲等地能源消费也将显著增加。当然,如果以亚洲为首的非经合组织国家社会经济形势发生重大变化,能源消费增速显著钝化的话,世界能源供需全景将会大不一样。

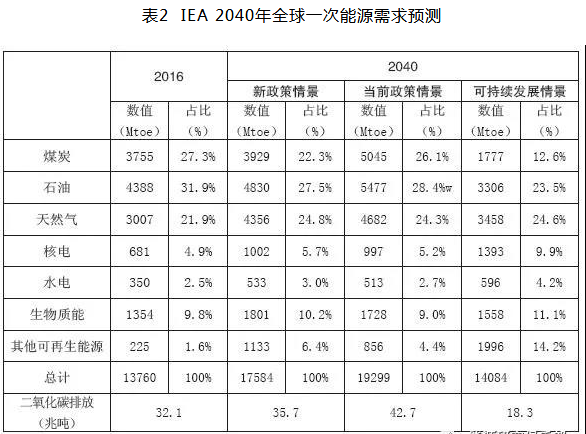

(二)全球能源需求结构

IEA分析称,与过去25年相比,世界满足其日益增长的能源需求的方式发生了巨大变化,现在领军的是天然气、迅速崛起的可再生能源和节能增效。石油需求增速会稳步下降,但从现在到2040年,石油需求依然会持续增长。天然气是展望报告中重点探讨的燃料。在新政策情景下,到2040年,天然气会占全球能源需求的四分之一,从而成为全球能源结构中仅次于石油的第二大燃料。而在可持续发展情景下,低碳能源在能源结构中的份额翻了一番,在2040年时达到40%,提高效率的所有途径都得到了利用,煤炭需求立即下降,随后不久石油消费达到峰值。随着石油和煤炭的回落以及可再生能源强劲上升,天然气成为全球能源结构中最大的单一燃料(见表2)。IEA主要分析情景(新政策情景)下全球能源需求结构数据基本上是各机构预测数据的中间值。

化石能源中,石油是目前全球第一大能源。未来20年,石油仍是全球主导燃料,并将持续增长,但增速放缓。综合多个机构的展望数据,到2040年,预计石油在一次能源中所占比重将处在27%~32%的范围区间。OPEC在展望中表示,全球石油需求可能在2030年左右达到顶峰。随着需求的增长,到2040年,石油在全球能源结构中仍将保持领先地位,届时石油需求将增至1.111亿桶/日,石油需求增速将稳步减缓,从2016~2020年间的130万桶/日降至2035~2040年间的30万桶/日。

煤炭是目前全球第二大能源。未来20年,煤炭依旧占据重要位置,但随着世界向清洁能源过渡,将失去大量市场份额。BP认为,煤炭增速急剧放缓,远低于过去20年的平均增速,到2035年,煤炭在一次能源中的占比将低于25%,为工业革命以来所占最低份额。EIA预测,到2040年,除煤炭外,其他能源需求都将呈现上涨态势。综合各展望报告数据,多个机构认为,煤炭需求将在2025年左右达到峰值,然后开始下滑,其主因是在碳减排政策的驱动下,工业部门和发电领域对煤炭的需求将逐步减少。到2040年,预计煤炭在一次能源中的比重将从2016年的27%降至20%~25%。

天然气是目前全球第三大能源。未来20年,天然气增速将高于煤炭和石油。如上所述,天然气是IEA最新展望中重点关注的燃料。综合各机构展望数据,除ERI RAS外,多数机构认为,天然气将在2035~2040年间取代煤炭成为全球第二大燃料。到2040年,天然气在一次能源中的比重将从2016年的22%增至24%~28%。

非化石能源中,BP认为,未来20年,核电、水电和其他可再生能源加起来将占全部新增能源供给的一半,在一次能源中的占比将在2035年升至的23%。太阳能和风能是增长最快的两种能源,在展望期内太阳能增长超过8倍,风能增长超过4倍。ExxonMobil预计,到2040年,核能和可再生能源(包括生物能、水能、地热、风能和太阳能)占新增能源需求的40%,在全球能源供应中占比接近25%。EIA认为,2015~2040年间,可再生能源的增幅最大,预计需求量年均增速为2.3%,其次是核电,预计增速为1.5%。

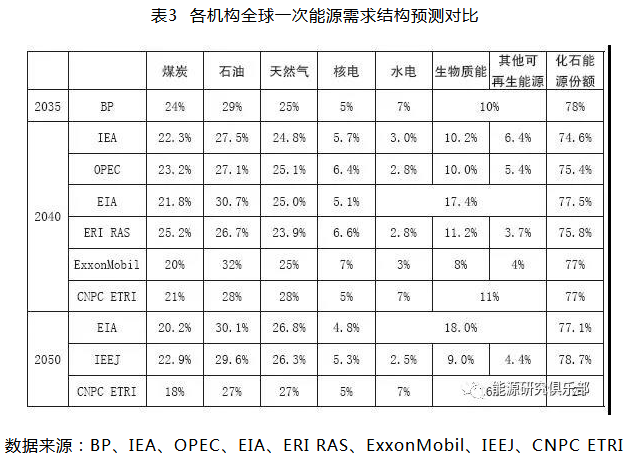

面向2040年的展望中,各机构预测结果显示,化石能源在能源需求中占比74.6%~77.5%,非化石能源22.5%~25.4%,大体上看,预测数据较为相近。具体到燃料种类,除中国石油经济技术研究院认为2040年石油和天然气并列为全球第一大能源外,其他机构均认为石油仍是最主要的燃料,除ERI RAS认为2040年煤炭仍是全球第二大能源外,其他机构均认为煤炭的位置将被天然气取代。

至于面向2050年的展望,则各机构的预测数据差异拉大。IEEJ认为,为了满足新增的庞大的能源需求,今后仍需主要依靠化石燃料。展望期内,石油仍是消费最多的能源,支撑全球能源需求的30%。天然气消费量的增加大于其他任何能源,将在2040年前超过煤炭成为第二大能源。煤炭的消费情况在各地区差异较大,印度、东盟能源需求中很大一部分需要靠煤炭来满足。到2050年,全球对煤炭的依赖度或将与现在持平或更高。把所有非化石能源加到一起,仍将少于化石燃料中消费量最小的煤炭。非化石能源的份额即使到本世纪中叶仍不过21%左右。

中国石油经济技术研究院则认为,世界能源加快向多元化、清洁化、低碳化转型。展望期内世界煤炭需求已进入下降通道,2050年较2015年减少22%。能源需求增量的91%为清洁能源(包括天然气和非化石能源),2050年全球清洁能源占比达到55%,其中非化石能源占比28%。可见,基于各自对未来政策和技术环境的判断,不同机构对全球2050年石化能源和非石化能源的比例预测已有了较大分歧。

(三)全球电力需求/消费

在全世界各种能源的终端用途中,电力是一股崛起的力量。IEA预计,到2040年,电力会贡献最终能源消费增量的40%——这是石油在过去25年能源消费增长中的占比,同时,电力在最终能源消费中的份额会增加到将近四分之一。由于用电人口不断扩大,世界每年会新增4500万电力消费者,但这依然不足以实现到2030年时普及用电的目标。电力在传统领域应用增长的同时,也用于采暖和交通运输,使得其在最终能源消费中的份额会增加到将近四分之一。

IEEJ预计,全球终端能源消费到2050年将比现在增加46%,达到13675Mtoe(百万吨油当量)。在处于不同发展阶段的各国和各地区中,展望期内的电力终端消费都将保持增长。经合组织以外的高中收入国家电力消费增长最为显著,中低收入国家也将有3倍以上的增长,非经合组织国家电力消费增量总计将达到15.7万亿千瓦时,远超经合组织国家当前9.3万亿千瓦时的电力消费总量。伴随着电力消费的增长,全球电力供应(发电量)也急速增大。2000年用于发电的能源占一次能源消费总量的34%,虽然发电效率会持续提高,但到2050年仍将有41%的能源用于发电。

BP指出,展望期内全球新增能源消费的近三分之二用于发电。用于发电的能源占比从2015年的42%上升到2035年的47%,占比上升部分反映了消费者偏好转向使用清洁方便的电力。

ExxonMobil表示,全球经济体的电气化将带动全球能源需求增长,社会发展离不开电气化。到2040年,全球电力需求将在2015年基础上增长约61%,电力需求增量中有六成来自亚太地区。

中国石油经济技术研究院认为,世界电力需求持续增长,2050年全球发电量将达到47.5万亿千瓦时,是2015年的1.88倍,年均增速1.9%,其中,2016~2030年年均增长2.2%,2031~2050年年均增长1.7%。非洲是电力需求增长最快的地区;2050年亚太地区电力需求全球占比达47%。

国网能源研究院指出,自主减排情景下,2045年前后电能超越石油成为终端第一大能源。2015~2050年间,全球电力需求增长约1.6倍,年均增长2.8%。增量的三分之二来自亚太和非洲,其中亚太地区用电量增至27.9万亿千瓦时,贡献全球增量的52%;非洲用电量增至6.0万亿千瓦时,贡献全球增量的15%,年均增长6.2%,是全球电力需求增长最快的地区;北美、欧洲用电量分别增至8.1万亿、7.8万亿千瓦时,年均增速分别为1.4%、1.3%。

多个机构的预测数据各有不同,有的甚至差异甚远,但无论是发电能源占一次能源消费比重,还是电能占终端能源消费比重,都呈现出一致的变化趋势。世界电力需求持续增长,越来越多的常规能源通过转化为电力在终端利用,各种形式的能源也主要是通过转化为电力得到利用。提高电气化是未来世界能源发展的主要趋势之一。

(四)全球碳排放趋势

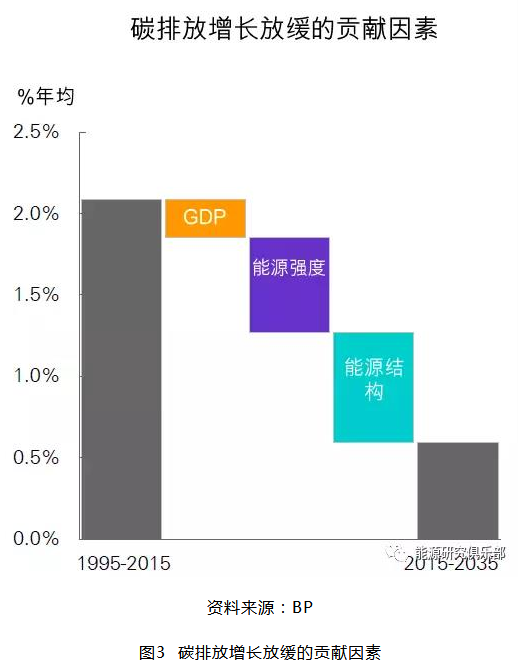

BP表示,展望期内来自能源使用的碳排放量预计年均增长0.6%,不到过去20年平均增速(2.1%)的三分之一,这将是自1965年有记录以来任意20年间的最低碳排放增速。碳排放增长可预见的放缓反映了能源强度下降速度和能源结构变化速度的大幅提升,其中煤炭消费急剧放缓,而天然气与可再生能源、核能和水电一起占展望期内能源增量的近80%。在整个展望期内,与能源相关的碳排放量将增长大约13%,而根据IEA此前2016版展望中450ppm情景下的分析,为了实现《巴黎协议》制定的减排目标,到2035年全球碳排放需下降大约30%。

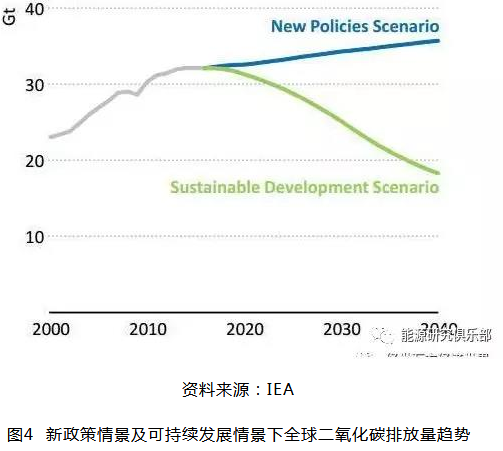

IEA指出,近年来全球碳排放量已经趋于稳定,预计全球能源相关的二氧化碳排放量到2040年略有增长,达到357亿吨,增幅略低于2016版展望对2040年碳排放量的预测值(363亿吨)。中国二氧化碳排放量预计2030年达到峰值92亿吨(仅略高于当前水平),随后开始回落。从现在起到2040年,尽管电力需求会增长60%,但全球电力部门排放量只会增加5%。相比之下,到2040年,交通运输行业石油消费产生的二氧化碳排放量几乎与燃煤电厂排放量(后者保持平稳)持平,工业排放量也会上升20%。

ERI RAS认为,全世界燃烧化石能源产生的二氧化碳在展望期内排放增速将明显放缓。其中,2010~2020年间二氧化碳排放量预计增长12.4%,2021~2030年间增长5.7%,2031~2040年间增长5%。

ExxonMobil预计,到2040年,全球与能源相关的温室气体排放量将增长大约10%。由于发电用能碳排放强度逐渐下降及各领域能效提高,能源带来的二氧化碳排放将在2030~2040年间达到顶峰,随后下降。

国网能源研究院预计,在自主减排情景下,全球化石能源消费产生的二氧化碳排放在2030年前平稳增长,2030年前后达到峰值,2050年较峰值下降约25%。展望期内累积排放远超2摄氏度温升控制目标所允许的“碳预算”,经测算得知自主减排机制仅可实现温控目标所需减排量的33%~50%,表明在目前政策框架下要实现2摄氏度温升控制目标还需付出更大努力。

综合以上各机构的数据,未来可预见的碳排放趋势远不能避免气候变化的严重影响。二氧化碳减排需要更加积极的行动。正如BP所言,各国政府必须鼓励和促进能源转型,并且在合适的时机以适当的形式推出政策,更快地向低碳环境过渡。

四、来自全球主要能源展望报告的启示

(一)各机构对2040年世界能源格局的判断基本一致

本文中对比的全球主要能源展望报告展望期最短到2035年,最长到2050年。通过前面的分析可以发现,各机构对2040年前的能源发展判断相似度较高,对2040~2050年的能源发展趋势,预测差异明显加大。毕竟,2040年后,将有相当比例的能源和电力装备设施被替代,新技术也会从根本上改变能源使用方式,这些重大变化必然会影响到2040年后的能源发展。但从总体上看,虽然各种能源的发展势头不同,但各机构对2040年前世界能源格局的判断大体相同。

到2040年,能源对于经济社会发展的重要性更加凸显,全球能源需求将增长25%~35%,能源需求增量将集中在新兴经济体中的人口和资源大国。这是由于这些地区的经济发展迅速,人口数量不断增长,城市化进程逐步推进,并且伴随着人们逐渐获得现代能源服务,长期以来受到抑制的需求将得到释放。同时,多数机构认为,经合组织国家能源需求无增长或持续下降。

化石能源仍将是世界能源供应的主要来源,在能源需求中占比约74.6%~77.5%。几乎所有展望都显示,石油持续适度增长,基本可以维持世界第一大能源的地位;天然气是发展最快的化石能源,有望在2040年前取代煤炭成为世界第二大能源;煤炭依旧占据重要位置,但市场份额逐渐减小,需求很有可能在2025年左右达到峰值,然后开始下滑。非化石能源在能源需求中占比大致将维持在22.5%~25.4%的范围区间。可再生能源增长最快,然而从对整个能源系统的贡献度来看,仍然不及化石能源。

全球电气化水平日益提高,发电能源占一次能源消费比重稳步提高,电力在能源供应体系中的地位不断加强。2040年前电力结构仍将以化石能源为主,可再生能源所占比例有限,难以成为支柱性电源,现有能源格局不会发生根本性改变。

(二)政策和技术环境是各机构能源预测的主要依据

无论是能源需求增速、需求结构、电力消费还是碳排放,各机构展望报告中提供的预测数据本身并没有太大意义,关键在于这些数据背后的判断依据和假设情景。技术是推进能源发展、能源转型的根本。技术进步可以直接降低常规、非常规油气资源的开采成本,可以提高能源效率,可以加快可再生能源的产业化和实业化。尤其是革命性、突破性技术的研发对于能源发展变革意义重大。政策引领能源转型的方向。各国政府清洁高效等能源政策的选择将在决定全球能源发展趋势中发挥巨大作用,并将激发更快的清洁能源转型。随着政策和技术环境不断变化,各机构的全球能源展望报告也在实时修正和调整。

(三)中国因素对未来全球能源格局影响巨大

从最早出现的全球性预测到如今成熟的全球能源预测体系,预测中关注的重点在不停地变换。预测最初讨论的焦点是经济和能源的相互依存问题。随后,讨论焦点转向了生态领域。如今,预测中越来越多地考虑到发展中国家,尤其是中国的因素。尽管各机构对未来中国能源结构和中国能源需求在全球所占份额存在一定差异,但有一点可以肯定,中国因素对未来全球能源格局影响巨大。正如IEA所言,中国变,一切皆变。

IEA指出,中国正在进入发展新阶段,能源政策现在更加注重电力、天然气和更加清洁高效的数字化技术。在新政策情景中,中国占到世界新增风电和太阳能光伏装机的三分之一,占到全球电动汽车投资的40%以上。中国在煤炭市场依然独占鳌头;2030年左右,中国将超越美国成为最大的石油消费国;2040年,中国会占到全球天然气需求预计增量的四分之一,成为全球天然气贸易的关键所在。同时,中国的人均能源消耗将超过欧盟。清洁能源发展、技术出口和对外投资规模决定了中国将成为低碳转型发展势头的关键决定因素。中国的政策选择将会在决定全球发展趋势中发挥巨大作用,并将推动全球能源以更快的速度向更清洁的方向转型。