综 述

2020年上半年水泥行业在“新冠疫情”和“超长梅雨”双重影响下,国内水泥市场需求阶段性下滑严重,企业库存持续高位运行,压力空前,但大部分地区水泥价格仍然保持在相对合理水平。

上半年随着政府统筹推进疫情防控,采取各项有效政策措施,生产生活逐步恢复,复工复产深入推进,投资降幅明显收窄,回升态势进一步显现。一季度为水泥市场传统消费淡季,受疫情影响,需求停滞,价格虽有回落,但跌幅相对可控。进入二季度需求旺季,特别是4、5月下游市场需求集中释放过程中,月销量创历史新高,水泥价格部分地区实现了温和上涨。6月中下旬南部区域多地遭遇强降雨天气,价格呈下行趋势。总体而言,上半年全国水泥价格表现出“同比略增,环比下降”走势特征。

根据国家统计局统计,2020年1-5月份全国水泥行业利润实现578.5亿元,恢复去年同期利润的89%,其中5月份单月利润实现225亿元,同产量一致,均创历史单月新高。结合6月份实际运行情况分析,预计上半年行业利润有望恢复至去年同期水平。

一、水泥需求:由降转升,回升趋势明显

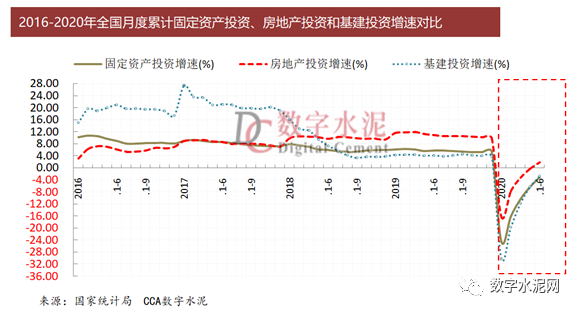

2020年上半年,我国遭遇突发新冠肺炎疫情,经济运行受到明显冲击,随着政府统筹推进疫情防控,采取各项有效政策措施,生产生活逐步恢复,复工复产深入推进,投资降幅明显收窄,回升态势进一步显现。上半年,基础设施投资同比下降2.7%,降幅比1—5月份收窄3.6个百分点,其中部分基础设施领域投资实现正增长。房地产开发投资由降转升,上半年同比增长1.9%。其中,房地产开发企业到位资金下降1.9%,降幅收窄4.2个百分点。房地产开发企业房屋新开工面积降幅收窄5.2个百分点,房屋施工面积同比增长2.6%。

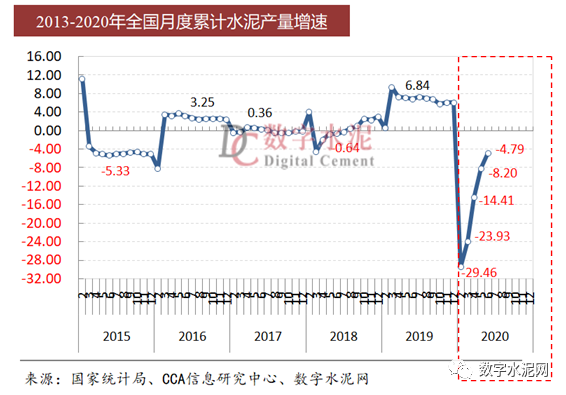

基建和房地产投资增速快速回升,带动全国水泥产销量逐月复苏。2020年上半年全国水泥产量9.98亿吨,同比下降4.8%,上半年环比一季度降幅收窄接近20个百分点。从季度走势看,一季度大幅下降,二季度大幅反弹。疫情导致春节过后水泥需求启动缓慢,一季度全国水泥产销量大幅度下降23.93%,是进入本世纪以来的最大跌幅;二季度随着疫情得到有效控制,并在政府大力推动下,下游基建工程、房地产等领域得到恢复,前期被积压的水泥需求又叠加需求旺季,二季度水泥产量同比增长达到6.9%。5月份单月水泥和熟料产量更是双双创出历史新高。

从区域来看,涨跌互现,北部区域增速明显快于南部地区,东北和西北水泥产量分别实现4.44%和2.06%的正增长,领先全国平均水平。中南主要受湖北地区复工复产相对滞后影响,产量同比下降幅度最大,达7.47%,其次是华东和西南,分别下降5.96%和4.09%。但从6月份单月看,各地水泥产量同比均实现正增长,其中,西北、西南、东北和华北均高于10%,需求表现较为强劲。

分省来看,上半年仅有6个省实现正增长,基建需求表现强劲的西北地区就占了3个省,为新疆、甘肃、宁夏,分别增长13.09%、8.15%和2.05%。辽宁虽然也实现了10.93%的产量高增长,但主因是南下水泥量同比大幅度增加所致。25个省为负增长,降幅排名前10的省份中,除北京、上海和天津产量较小省市外,湖北、海南、青海、江苏、西藏跌幅超过2位数。

值得注意的是,上半年全国及各区域水泥熟料产量增长优于水泥产量,说明当前水泥产品结构调整继续得到优化,高标号水泥需求持续增长。

二、供给:有序复工复产,保供应、稳市场

在疫情期间的一季度,水泥库存一度高企,根据数字水泥网监测,水泥库容比从年初的51.75%迅速攀升,2~3月高达70%以上,为近5年新高。随着下游工程项目推进水泥需求快速复苏的同时,落实行业自律和延长错峰时间的措施,有序推进了行业复工复产,保供应、稳市场、强自律,避免了部分区域复产后,由于初期需求不足造成的对市场的冲击,稳住了基本面,全力维护了市场环境的基本稳定,库容比快速下降,到5月中下旬,已经降到历史新低的53%。

根据中国水泥协会数字水泥网初步统计,2020年上半年,新点火生产线9条,熟料设计产能1417万吨/年,其中,集中在云南和广东生产线共有5条,产能占62%。

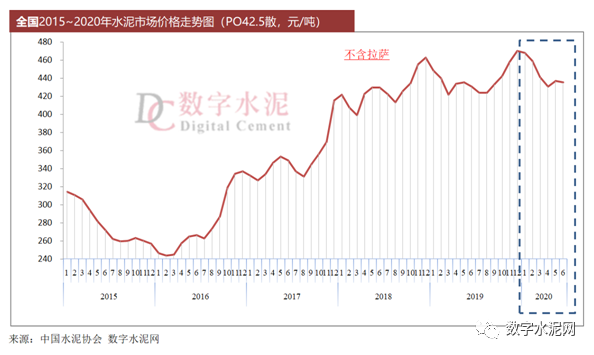

三、水泥价格:总体呈现高位震荡走势,局部深度下调

上半年,全国水泥市场价格总体呈现高位震荡走势,局部出现深度下调。上半年全国水泥市场(PO42.5)均价为445元/吨(P.O42.5散落地价,下同),比去年同期增长2.3%。在经历百年不遇的 “新冠疫情”和“超长梅雨”双重影响下,国内水泥市场需求阶段性下滑严重,企业库存持续高位运行,压力空前,而大部分地区水泥价格仍然保持在相对合理水平。

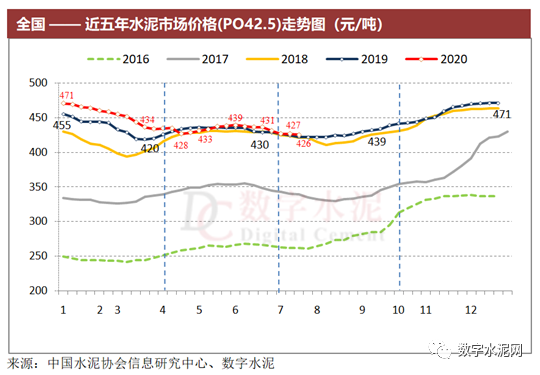

分季度来看,上半年水泥价格能够保持在合理水平,主要得益于年初的高基数。数据显示,2020年一季度,全国水泥平均价格坚守在456元/吨,同比高出近20元/吨,为后市奠定了较好的价格基础;二季度市场成交价格为434元/吨,环比一季度大幅回落22元/吨,同比基本持平。一季度为水泥市场传统消费淡季,受疫情影响,需求停滞,价格虽有回落,但跌幅相对可控。进入二季度需求旺季,特别是4、5月下游市场需求集中释放过程中,水泥价格仅是部分地区实现了温和上涨,并未呈现价格大落围回升。主因是企业高库位进入市场,并且受疫情影响,上半年旺季周期时间缩短,6月又提前迎来持续强降雨天气,导致水泥价格尚未走完升势,便掉头向下,部分区域累计价格跌幅达到或超过100元/吨。

上半年,六大区域市场中,西北地区表现最为亮眼, 实现“量价齐升”,由于受疫情和雨水影响并非十分显著,西北地区水泥产销量率先追平去年并转正,在强有力的需求拉动下,水泥价格也是一路攀升,平均价格为429元/吨,同比涨幅最大,达到37元/吨。其次是中南地区,借助于年初的高基数,以及主导企业在淡季价格回落幅度控制得当,上半年平均价格维持在494元/吨,同比上涨25元/吨。

上半年,华东地区绝对价格仍处于全国最高水平,为499元/吨,但价格在6月份淡季出现持续大幅回落,截止6月底,时点价格已低于去年同期水平20-30元/吨。梅雨期间,持续降雨天气对区域市场需求干扰严重,企业出货量一度下滑到6-7成水平,再加上进口和东北外来货源冲击,致使区域内水泥企业采取大幅下调价格策略应对。

相较而言,上半年表现最差的区域是西南和东北地区,出现深度下调,同比下跌37元/吨和22元/吨。西南地区水泥价格大幅回落,主因是贵州价格前期低迷,以及公路运输高速免费,促使大量货源进入川渝地区,造成本地市场供需严重失衡,价格被迫出现下调;5-6月贵州本地市场需求好转,水泥价格恢复上调,也带动外围价格企稳。东北吉林、黑龙江地区,由于企业间竞争激烈,价格出现暴跌行情,累计跌幅达到100元/吨左右。

华北地区价格同比上涨12元/吨,受疫情影响,下游需求恢复慢于其他地区,但在主导企业的维护下,供需关系较脆弱时,价格整体回落幅度不大,累计下滑30-40元/吨。

四、进出口:进口持续增长

根据海关总署数据显示,1-5月份我国出口继续下降,进口保持增长。1-5月份共出口水泥和熟料118.7万吨,同比下降50%。1-5月份共进口水泥和熟料1,107万吨,同比增加23.4%。其中,水泥进口101万吨,增长15.87%,熟料进口1,006万吨,增长24.23%。

越南继续保持熟料对我国进口量的第一位,共计648万吨,占总熟料进口量的64%,其次是日本进口熟料108万吨,占总进口量的11%。

五、行业效益:利润继续保持增长,增速比去年明显收窄

根据国家统计局统计,2020年1-5月份全国水泥行业利润实现578.5亿元,恢复去年同期利润的89%,其中5月份单月利润实现225亿元,同产量一致,均创历史单月新高。根据6月份运行情况分析,预计上半年行业利润有望恢复至去年同期水平(约800亿元左右)。

截止到7月22日,已有8家水泥行业上市公司发布上半年业绩预告,根据预告显示,上市公司业绩可谓喜忧参半。尽管上半年全国经济运行受到疫情影响,但水泥行业平稳向好的基本面没有改变,尤其是西北地区基建加码拉动水泥需求增长,西北区域内水泥上市公司业绩普遍出现增长。其中,宁夏建材预计净利润同比增长50%以上,上峰水泥预计净利润同比增长3.15%~6.31%,天山股份业绩增长略超预期。另外,位于华东地区的江西万年青预计上半年净利润同比增长6%~15%;福建水泥预计上半年净利润与去年同期相比实现扭亏为盈,主要原因是销量和售价均出现较大增长。

受疫情影响严重的公司效益出现大幅下降,包括:华新水泥、冀东水泥和亚洲水泥,预计上半年归属于上市公司股东的净利润同比下降25%~45%,主要原因是产品销量和售价下降所致。

六、下半年市场预测与行业形势走向分析

1、从需求层面看。一方面,中央政府和地方政府在上半年密集推出的一大批基建项目有望继续取得较大进展,下半年基建对水泥需求的拉动将进一步释放。另一方面,房地产市场仍具韧性,从房地产新开工、施工角度看,新开工逐步恢复,施工增速整体延续正增长,对水泥需求也具备一定支撑。因此,下半年,水泥销量将持续回升,全年有望持平甚至略超去年。

2、从价格变化看。进入7月份,受持续强降雨天气、中高考等淡季因素影响,国内水泥价格呈现下行趋势,尤其是华东地区水泥价格下调幅度较大,低于去年同期水平。进入8月中下旬,随着不利因素消退,市场需求将会不断恢复,再加上前期被积压的需求集中释放,预计水泥价格也将迎来持续反弹,因此,全年行业盈利水平预计达到去年同期水平。

3、从政策走势看。①目前水泥行业产能严重过剩问题没有得到根本解决,结构性矛盾依然存在,凡未达到熟料产能利用率合理区的地区将制定水泥错峰生产方案,加强监督力度,形成跨行业协调电石渣、磷石膏等水泥错峰生产机制,细化依托水泥窑协同处置和民生供暖项目的错峰生产方案,对错峰生产政策执行不力的企业加大惩戒力度,有效化解严重过剩产能。②进一步从严产能置换政策,加快淘汰落后产能,优化市场布局建议逐步从严产能置换政策,进一步严格提升产能指标置换范围和水泥熟料产能换算标准,加大减量置换比例,加快淘汰落后产能。鼓励并支持企业之间积极探索多种兼并重组模式,整合资源,充分发挥大企业集团在环境保护、智能制造、智慧物流等方面的领军作用,加快行业转型升级,优化市场布局,提高产业集中度,充分利用产业政策推动行业的供给侧结构性改革。③中国水泥协会正积极配合政府主管部门,对“十四五”期间继续推行错峰生产和从严产能置换两项产业政策进行修订,开始启动研究市场化去产能专项基金试点工作,这对政策的延续性,行业结构调整都是市场的利好因素。

4、从风险控制看。①国家相关部委和市场监管部门对水泥等民生材料包括经营者集中申报、协议价格垄断、市场排他性方面保持高度关注,面临反垄断处罚的风险依旧存在。②地方政府加大了对水泥企业包括实现超低排放的严格环保要求,将通过提高电价等方式倒逼企业实现更严环保措施。③政府持续加大矿产资源管控,受区域规划调整和矿山保护等政策因素影响,面临在矿山服务年限到期前被迫自行关停的风险。

5、从未来需求预期看。从“六稳”“六保”和扩大内需政策面上,基建投资持续走强,投资审批速度加快,专项债的发行,包括近期推出的《全面推进城镇老旧小区改造》、《支持民企参与交通基建发展》等政策措施,将拉长我国水泥需求平台期,甚至可能出现阶段性增长。