综述:面对新冠肺炎疫情的巨大冲击和复杂的国内外社会环境。为抑制经济下行,我国继续加强宏观政策逆周期调节力度,加快“六保”“六稳”政策落地,落实各项重大改革举措,充分发挥中国超大规模市场优势和内需潜力,构建国内循环为主、国内国际双循环相互促进的新发展格局,多措并举巩固经济复苏向好态势。积极的财政政策和稳健的货币政策持续显效发力,克服了疫情和汛情的不利影响,分阶段、有节奏、有针对性地推出一系列政策举措,带动了水泥需求快速回升。

2020年水泥行业经济运行表现为“急下滑、快恢复、趋稳定”的特征。水泥产销量实现同比增长由负转正,2020年全年水泥产量达到23.77亿吨,同比增长1.6%,保持高位平台期。水泥价格处于高位震荡,呈现出“先跌后扬”的“V”字型走势,价位水平与2019年相当,行业实现利润1833亿元,基本看齐2019年。水泥行业依旧保持了稳健发展态势。

2021年预计需求保持“平台期”、包括环保在内的多因素对供给压缩持续,水泥行业价格和效益将延续近两年的水平,除个别区域由于新增产能存在下行风险外,主流市场价格有望依旧坚挺。效益有望继续保持稳定。

一、水泥相关宏观经济环境:投资指标快速修复

年初以来,面对新冠肺炎疫情的巨大冲击和复杂的国内外社会环境。为抑制经济下行,我国继续加强宏观政策逆周期调节力度,加快“六保”“六稳”政策落地,落实各项重大改革举措,充分发挥中国超大规模市场优势和内需潜力,构建国内循环为主、国内国际双循环相互促进的新发展格局,多措并举巩固经济复苏向好态势。积极的财政政策和稳健的货币政策持续显效发力,克服了疫情和汛情的不利影响,分阶段、有节奏、有针对性地推出一系列政策举措,经济快速回暖。尤其是水泥相关的固定资产投资、房地产投资、基建投资指标快速回升明显,使得2020年全年我国水泥需求总量未受影响,继续保持在23~24亿吨的高位平台期。

二、水泥产销:保持高位平台期,熟料用量创历史新高

根国家统计局快报数据显示,2020年全国规模以上企业水泥产量23.77亿吨,同比增长1.63%,全国熟料产量15.79亿吨,同比增长3.07%。水泥熟料需求创下历史新高,消费总量超过16亿吨。

分季度看,除一季度受疫情影响水泥产量同比大幅下降外,其余季度均呈现不同程度的较快增长。一季度水泥产量同比下降23.9%,二季度同比增长7%,三季度同比增长5.5%,四季度同比增长7.9%。

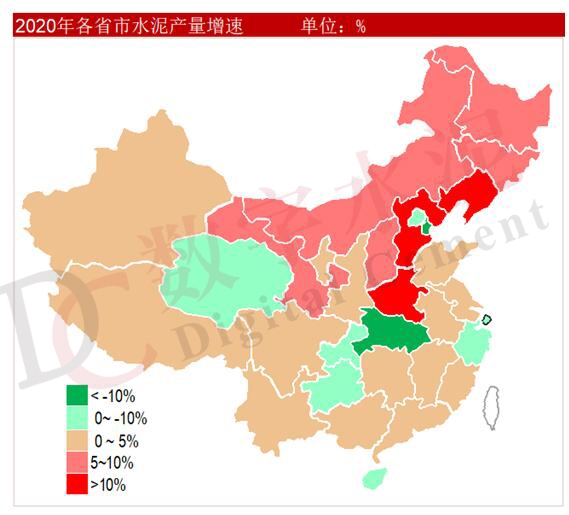

分区域看,2020年全国六大区域市场中,北方区域累计水泥产量同比增速持续提升且快于南部区域。其中,华北和东北保持高位增长,除京津地区外各省份同比均有明显增长,河北和辽宁增速达到两位数以上;西北地区总体呈现同比小幅增长,除青海需求大幅下降外,其他省份同比均实现不同幅度增长。南方区域中,华东和中南水泥产量年末实现由负转正,但长三角地区较去年同期仍有小幅下降;西南地区累计水泥产量同比仍略有下降,降幅持续收窄至不足1%。

此外,随着水泥供给和需求结构的调整,熟料用量逐年增加, 2020年全国水泥熟料产量创了历史新高的15.79亿吨,同时,全年中国进口熟料3337万吨,因此,2020年我国水泥熟料实际消费超过16亿吨。熟料产能利用率得到进一步提升,达到77.5%,比2019年提高1.9个百分点。

分省来看,广东省以1.7亿吨的水泥总产量位居第一,广东省已经是连续三年位居产量首位,2020年山东省水泥产量超过江苏位居第二位。

从增速来看,有9个省下降、22个省增长,除天津、北京、上海等以输入为主的小产区外,湖北降幅最大,降幅超过两位数,达到12.77%,青海、海南降幅靠前。辽宁、河北、河南产量增长位居前三,增幅达到两位数。

三、水泥价格:价位与2019相当,价格走势呈“V”字特征,

根据中国水泥协会数字水泥网监测,2020年全国水泥价格指数439,与2019年基本持平,价位保持合理运行水平。

1、从全年走势来看,呈“V”字型特征,且价格保持合理运行。2020年水泥价格表现特征大致经历了以下二个阶段:

第一阶段:1-8月份:水泥市场价格呈现“高开低走,但总体价位处于高位,局部出现深度下调”的特征。在经历百年不遇的 “新冠疫情”和“超长梅雨天气”的双重影响下,国内水泥市场需求阶段性下滑严重,企业库存持续高位运行,压力空前,而多数地区水泥价格仍然保持在相对合理水平。根据数字水泥网监测,1月份全国水泥市场均价为468元/吨(P.O42.5散落地价,下同),到8月份下滑至418元/吨,幅度为50元。局部市场出现深度下调,以华东为代表的部分区域,从1月份545元/吨下滑至7月份的425元/吨,下降幅度高达120元。

第二阶段:9-12月份:整体表现为“环比上涨、同比下降”的特点。根据数字水泥网监测,全国水泥市场价格从8月份的418元/吨,上涨到12月份 455元/吨,涨幅37元。主要原因是四季度水泥需求总体保持快速增长,支撑水泥价格环比持续回升。

同比来看,四季度虽然价格环比回升但与2019年同期比较来看有明显回落。根据数字水泥网监测,四季度全国水泥均价为444元/吨,比去年同期下降13元/吨。主要原因是2020年四季度没有出现2019年同期出现的因为环保或节能减排等因素大面积停产致使水泥价格局部出现暴涨,同时,东北、贵州等地区及进口低价水泥大范围流动填补了旺季局部缺口,平抑了一部分阶段高价,实现了保供稳价。

2、分区域来看:中南和华东地区表现依旧较强,中南地区无论是价位还是增长均位居六大区第一位,2020年均价488元/吨,比2019年增长14.7%。价位其次是华东地区,2020年均价484元/吨,价位略低于中南,比2019年略下降0.3%。

西北地区价格涨幅最大,2020年均价434元/吨,比2019年同比上涨8.3%。西南地区跌幅最大,比2019年下降8%。东北地区跌幅其次价格下跌5%。东北地区价格不仅跌幅大且价位也是六大区最低的区域。

从数字水泥网监测的31个省会城市来看,贵阳价格最低,其次是沈阳和长春,市场到位价均低于350元/吨,属于亏损低价位区域。位于350-400元/吨的中低价位省会有5个,位于400-500元/吨的中价位的省会有19个,位于高价位500元/吨以上的省会有4个,分别是拉萨、广州、杭州、武汉。

从全年均价价格同比涨幅来看,涨幅最大的分别是西宁、兰州、银川,同比上涨涨幅分别达到了19%、15%和9%,降幅最大的分别是成都、长春、拉萨和重庆,分别同比下降13%、11%、9%和8%。

四、效益情况:连续4年效益保持稳定

2020年得益于全年需求的平稳和水泥行业价格持续高位运行,“量价齐稳”的表现和保证了整个水泥行业效益的稳定,使得2020年水泥行业利润的维持较好, 2020年全年实现水泥销售收入9960亿元,同比下降2.2%(同口径),水泥行业利润1833亿元,同比下降2.1%(同口径)。

从区域来看,华北、西北、华南区域有明显提升,华东总体稳定,西南和东北有所下滑。

五、进出口:进口量持续创新高

中国已经连续三年进口大幅增长,2020年我国进口水泥熟料总量为3337万吨,同比增长47%,增长迅猛。其熟料进口量来源国主要来自越南、印尼、泰国和日本。2020年越南向中国的进口熟料量1980万吨,占全部总进口量的59%,其次是印尼、泰国和日本分别占总进口量的10%、9.9%和8.2%。

世界疫情导致东南等国需求不及预期,包括越南、泰国、印尼等东南亚各国产能已经出现严重过剩,出口动力继续增强,中国已经成为东南亚水泥各国的主要出口目的国。从未来发展来看,东南亚产能依旧还在增加,预计2021年中国水泥进口量仍有继续增长的趋势。

六、水泥行业经济运行面临的主要风险

1、去产能进展缓慢,新点火项目和产能不降反增

据中国水泥协会信息研究中心初步统计,截止到2020年底,全国新型干法水泥生产线累计共有1609条(注:剔除部分已关停和拆除生产线,不包括日产700吨以下规模生产线),设计熟料年产能18.3亿吨,实际熟料年产能超过20亿吨。从数据来看,2020年新点火产能项目比2019年增加10条,新型干法熟料总产能比2019年也略有增加,主要原因是2020年新点火的熟料生产线中部分是早期批复延续建设项目或置换非新干水泥产能的项目。同时,已经产能置换项目执行中,依旧存在 “僵尸产能”和“无效产能”被置换为新建项目的问题,导致去产能进度缓慢,甚至局部区域供给出现快速增长。

2、大量熟料长距离调运,给市场带来极大的不稳定性

进口熟料、东北南下、贵州长距离的大量熟料调运,给输入区域水泥市场带来极大的不稳定性,而对于输出区域水泥企业,低价输出,一是没带来多少效益,而打破了终端市场的价格体系稳定;二是增加了物流能源消耗和碳排放足迹,是得不偿失的。因此,产能区域布局需要进一步调整和优化。

3、环保、燃料等多因素将导致企业生产成本将不断上升

煤炭价格上涨、环保标准的不断提高、碳达峰、矿山治理等多因素将促使水泥行业企业生产成本不断上升,影响了行业效益的持续上升。需要企业通过数字化、智能化改造不断提高生产和经营管理的效率,实现降本增效。尤其要关注水泥产业链的延伸投资,通过强链补链,增加销售产值和提升企业利润。

4、水泥粉磨站企业数量和布局有待优化

目前中国约有3400多家水泥企业,其中有2/3是独立的水泥粉磨生产经营企业。绝大多数粉磨企业是在我国“十一五”期间,因大力发展新型干法技术,淘汰落后立窑生产线而转型产生的。粉磨站企业“数量庞大,规模偏小,竞争无序,布局不合理,相当数量的水泥粉磨企业管理和装备水平不高,质量管控风险大”等一系列问题有待解决。同时,水泥粉磨作为水泥终端产品进入市场,其产品质量安全也有待于加强管控,推动水泥产品质量可追溯体系建设势在必行。

七、2021年水泥行业展望

1、从需求层面看,①基建方面:2021是十四五规划的开局之年,规划建议稿提出要保持投资合理增长,加快补齐基础设施、市政工程等领域短板,推进新型基础设施、新型城镇化、交通水利等重大工程建设,加快建设交通强国,因此基建投资具有较强支撑,基建投资亦难出现负增长的情况,预计可维持低速增长,上半年在基数效应下冲高,下半年回落。②房地产方面:“三道红线”政策出台后,从增量上限制了房企融资,将导致2021年房地产新开工存在下行压力,导致房地产对水泥需求将产生影响,同时考虑房开企业一定程度上需加快周转减少对融资依赖,仍具备一定开工意愿,因此预计房地产对水泥影响有限。因此谨慎预计2021年水泥需求:-2 %~ 0。且需求增速呈现出先扬后抑,前高后低的特点。

2、从供给层面看,环保预期依旧保持持续加码态势,“错峰生产常态化”、“碳达峰”、“限电”等因素依旧对水泥供给压缩和有效化解过剩产能产生明显效应。另外,从新增产能来看,除云南、广西等局部区域面临新点火的产能压力,对市场有一定冲击外,其余绝大部分区域产能总体保持2020年水平。

3、从价格和效益角度看,2021年将持续保持近两年的稳定局面,除个别区域存在下行风险外,主流市场价格有望依旧保持坚挺,效益有望继续保持稳定。

4.从政策面看,产能减量置换、常态化错峰生产、预警天气限产、污染排放总量控制、反垄断监管等法规政策的出台和执行,对控制新增产能、动态供给平衡、行业自律诚信、市场公平竞争环境都是有利的。

5.从科技创新面看,尤其是大企业集团随着盈利水平提升,也纷纷加大企业科技创新的投入,能效利用水平和资源综合利用水平明显提升,数字化信息化技术的应用正引领行业转型升级,环境保护和安全生产标准进一步提升。2021年在政府部门支持下,中国水泥协会启动了水泥行业碳达峰碳中和的工作,也将为水泥行业进一步的高质量可持续发展带来新的发展格局。